安徽芜湖市区三类烟市场调查报告

引:为准确了解安徽省芜湖市场三类烟市场状态,全面掌握市场动销、价格、库存等信息,准确掌握三类烟市场发展走势。根据芜湖市局(公司)《关于开展三类烟草市场调查的通知》要求,组织开展专题调查活动,制定针对性调查方案,保障调查工作顺利、有序开展。

一、调查基础信息

1、调研时间

2012年8月10日至15日

2、调研方式

按客户经理线路为单位,依据市场类型和业态,随机抽取样本,采用入户访谈方式。

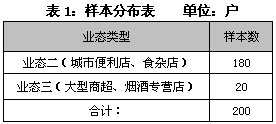

3、调查对象

4、调研人员

区域所辖客户经理(20人)

5、调研内容

了解三类卷烟市场、品牌和客户现状,查找制约三类卷烟发展主要问题,按照以上三个维度深入分析,掌握三类烟发展趋势,提出三类卷烟发展具体意见和建议。

二、调查内容分析

(一)类别烟销售震荡前行 市场份额增长乏力

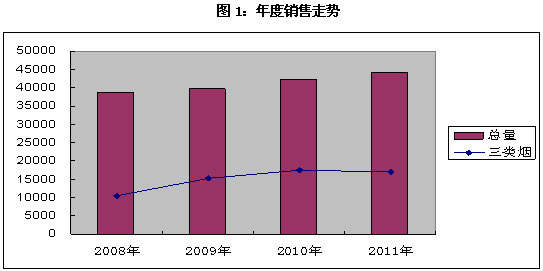

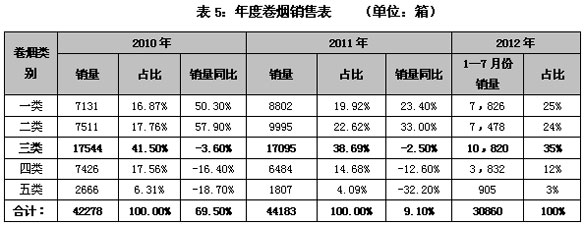

区域销售呈现逐年增长态势,其中一、二类市场与四、五类市场可谓“冰火两重天”。一、二烟市场销售势头火爆,四、五类烟市场销售冷淡。相比之下,三类烟市场走势平稳,除2008年至2009年波动较大外,其余年份增幅稳定。如图1,无论在销售规模还是经营种类,通过一定阶段发展,三类别市场逐渐减速、品牌成长放缓。通过数据可以看出,市场销售乏力的主要原因来自内应力不足、增长点不多。三类烟处于承上启下位置,其消费群呈现面广量稳,消费拉动力较弱,加之部分消费群发生转移,增长的外部拉力有限。

从近四年销售数据看:总量销售呈现持续增长态势,三类烟市场份额变化不大。2008年销售38730箱,三类烟市场份额为27%;2009年销售39872箱,三类烟市场份额为38%;2010年销售42278箱,三类烟市场份额为41%;2011年销售44183箱,三类烟市场份额为39%。

(二)省内烟“强势卡位” 省外烟“跛足前行”

三类烟市场呈现“一边倒”现象,省内、外烟市场差异较大,省产烟牢牢占据半壁江山,在主销品类中基数大、地位稳。而省外缺乏强势品牌,品牌众多、销量分散。除了少数单品走势较好外,其他销售低迷。究其原因,省产黄山品牌依靠天时、地利、人和等诸多利好因素,长期形成稳定消费群体。而省外烟由于品牌形象老化、品牌推广手段单一、培育重点不明等原因,短期内难以攻破省内烟防线,品类市场发展滞后。

从1—7月份销售来看,三类烟市场省产烟“垄断”局面依然存在,排名前六位品牌:“黄山(贵宾迎客松)”、“黄山(嘉宾迎客松)”销量大幅“领跑”第一梯队,“黄山(硬中国风)”、“黄山(金纯和)”位列第二梯队,“黄山(软中国风)”和“黄山(软一品)”销量位列第三梯队。省产烟在销品种少但销量基数大,在销规格7个,占类别烟销售的75%,但多处于成熟期销量增长缓慢甚至下降。省外烟草市场发展受到挤占,品牌培育可谓步步惊心,省外烟品种所但销量基数小,在销规格24个,占类别烟销售的25%,部分品牌走势较好外,如:“白沙(精品二代)”硬盒、“红塔山(经典1956)”软盒、“黄金叶(金满堂)”硬盒、“云烟(紫)”红硬盒和“红双喜”硬盒,其余多数品牌动销缓慢。

(三)高三类烟“一支独秀” 消费上移“阴晴不定”

区域高三类烟(即条零售价格100元左右)中“黄山(贵宾迎客松)”硬盒牢牢占据战略地位,替代品牌少凸显软肋,替代关系难以形成,而“白沙(精品二代)”硬盒、“黄金叶(金满堂)”有替代趋势。新品牌销售不温不火,市场认知度低,诸多新品“半路夭折”,对高三类烟市场造成很大影响,品类发展不均衡、结构失调,也不利于三类烟市场的成熟。

高三类烟与二类烟市场需求联系紧密,多数消费结构提升品牌选择“黄山(新制皖烟)”、“利群(红)”等临价位品牌,由于此类消费群体对于价格相对敏感,在价格提升上价差不大,亦能承受。受需求、货源以及品牌自身等因素影响,“利群”8mg硬盒市场走势较之“利群(老版红)”硬盒要慢,普遍接受度不高,而“黄山(新制皖烟)”硬盒成为消费首选。也应看到,此类消费结构调整受收入影响的弹性较大,在消费价位转移上存在一些不稳定性。

(四)零售毛利率内、外有别 价格执行率二低、三高

两个业态销量前三位排名基本相同,后三位则多为省外品牌。业态二(食杂、便利店)中销量前三甲,依次为“黄山(贵宾迎客松)”硬盒、存购比 0.24、毛利率8%、“黄山(嘉宾迎客松)”存购比为0.25,毛利率8%、“黄山(金纯和)”存购比为0.44,毛利率7%。后三位“都宝(纯正3 号)”硬盒存购比为0.97,毛利率为17%、“兰州(精品)”硬盒存购比0.6,毛利率为11%,。“七匹狼(豪运)”硬盒存购比0.25,毛利率为 7%。业态三(商超、烟酒店)依次为“黄山(贵宾迎客松)”硬盒、存购比0.26、毛利率11%、“黄山(嘉宾迎客松)”存购比0.27,毛利率9%、 “黄山(金纯和)”存购比为1.14,毛利率10%。后三位多为新增品牌,“金圣(软)”盒存购比为6,毛利率为10%、上海“红双喜(硬)”硬盒存购比 0,毛利率为12%,“兰州(精品)”硬盒存购比2,毛利率为11%。

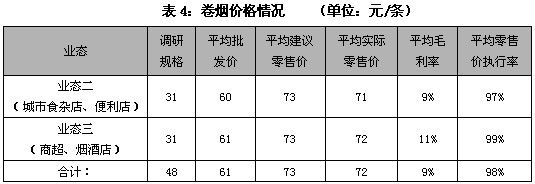

通过上述数据,反映出三类烟市场价格总体稳定,省内、外主销品牌供需较为平衡。分类别,业态二(食杂、便利店)客户群看,市场竞争相对激励,零售价格执行率不高,市场供求关系波动较大,卷烟毛利率相对较低。业态三(商超、烟酒店)客户群,市场竞争相对缓和,价格执行率相对较好,卷烟毛利率较高。总体来看,省内烟价格执行率较低,但品牌动销较快,库存小;省外烟价格执行率较高,但品牌动销较慢、库存偏大。

(五)卷烟动销内热、外冷 库存水平内、外合理

6—7月份月均样本购进总量为28872箱,户均购进量为358条,样本总库存量为12543箱,户均存量为62条,存购比总体为0.43。区域三类烟市场总体走势平稳,总体动销处于较好水平,市场量、价、存关系较合理,但客户群间、品牌间动销差异明显。业态二(城市食杂、便利店)三类烟动销相对较快,存购比0.39。业态三(商场、烟酒专营店)三类烟动销相对较慢,存购比0.69。省内烟动销较快,存购比0.33,省外动销较慢,存购比 0.83。

(六)省内烟“以价换量” 省外烟“稳价得利”

从调查来看,业态二多数客户采取压低价格增加销量的营销方式,以一类客户尤为突出,对于省内顺销品牌采取低价吸引,省外品牌采取守价稳量策略。相比之下,业态三客户群价格相对稳定方式,由于经营信誉良好,在销售过程中多采取稳价保质策略。数据显示,业态二、三毛利率分别为9%、11%,价格平均执行率为97%、99%。业态二零售价格执行较差、毛利率较低。业态三零售价格执行较好、毛利率较高。

三、三类烟销售走势预测

综合上述分析,下半年区域市场继续保持平稳发展态势,短期内卷烟“两极化”现象难有较大转变,但存在阶段性调整的可能,高端(超高端)消费有所 “降温”,中、低端消费小幅上涨。因此,2013年区域三类烟预测销量为17000箱,其中省内烟同比保持,省外烟同比有较大增幅。

四、存在问题及影响因素

(一)类别烟市场两极化现状加剧影响市场走势

三类烟市场发展主要存在两个问题,一是业态间卷烟毛利率差距拉大。业态三平均毛利率为11%,而业态二平均毛利率进为9%,二者相差3个百分点。二是省内、外卷间价格执行率两极化严重。省外烟价格执行度普遍较高,而省内烟存在压价、平价销售,利润大幅下降必然影响客户经营和品牌推广,极大地影响三类市场发展,也影响到整体市场的发展。

(二)品类市场结构失衡制约品牌成长

三类烟品类过分聚集,替代关系不稳固。在销规格达到31个之多,其中省内烟7个,省外烟25个,彼此间相互挤压,相互竞争。产生极大的市场内耗,这一点通过新品发展可以证明,品牌市场宏观发展缺乏宣传引导,主销价格过分依赖某一单品,同时这些单品多数又进入成熟期,三类烟市场增长可谓难上加难。

(三)经济下行给销售带来的不确定因素

由于宏观经济经济下行趋势逐渐显现,对于卷烟消费必然产生会影响,但在需求程度上较难准确把握。一是造成社会消费购买力下降,使得部分消费转移至三类烟。二是造成劳动密集型产业下滑,使得社会消费量减少。购买力、购买量下降对对整体市场冲击有多大,对三类烟市场影响程度到底有多深,都值得我们关注。

五、调查建议及意见

(一)加强调研 增强市场营销能力

加强客户服务创新,找准市场营销不足。实施服务标准化、个性化,推动客户服务上水平。提高客户服务深度和广度,增强市场、品牌和客户三种能力。突出市场调研,通过实施专项调研,掌握三类烟市场内在规律。提高客户盈利,创新服务方式、思路,提高客户服务适应性、灵活性,切实提高客户满意度,有力推动市场营销上水平。

(二)突出培育 促进品牌协调发展

加强品类优化、促进品牌成长,结合下半年营销工作重点,将品类发展与责任品牌、“黄山”品牌结合起来,加速品类替代梯队形成,重点培育潜力品牌。如,“红塔山(经典1956)”软盒、“娇子(时代阳光)”硬盒、“七匹狼(蓝)”硬盒等。加强省内“黄山”品牌宣传,延长生命周期增加销售,实现省内、外品牌均衡成长、同步发展。通过创新培育方式和丰富载体,加大宣传促销投入、适度政策引导,逐步形成良好发展品类格局。

(三)关注终端 促进省内、外市场融合

加大省内、外宣传力度,以终端建设为契机,大力推进明码标价工作,通过营造一个良好市场舆论氛围。以“市场导向,标杆引领”发展新思路,提高终端建设积极性、参与性。加强与专卖部门配合,逐步形成齐抓共管新局面,有力推动营销网络建设上水平。

- 论问卷式零售客户信息采集模型2024-08-27

- 农村新生代卷烟消费者消费情况调查2024-04-08

- 关于春节卷烟消费意向的调查2024-01-25

- 元旦农村老家吸烟见闻录2024-01-10

- 2023年度社区居民烟草消费意愿调查2024-01-05

- 越细越精彩——南京市场细支消费观察2024-01-03

- 湖南湘西州永顺县区域市场调研报告2023-12-28

- 江西婺源县烟草:卷烟价格库存调查分析报告2023-10-24